Ringkasan Jawaban

Anak masih dapat menjadi tanggungan Wajib Pajak sepanjang anak tersebut belum memiliki penghasilan sendiri dan biaya hidupnya masih ditanggung oleh Wajib Pajak, meskipun anak telah berusia dewasa. Kriteria usia dewasa seorang anak menurut ketentuan perpajakan adalah 18 tahun. Begitu pula dengan ibu mertua, sepanjang tidak memiliki penghasilan dan biaya hidupnya ditanggung oleh Wajib Pajak maka ibu mertua juga merupakan tanggungan untuk menghitung PTKP. Namun, perlu diingat bahwa jumlah tanggungan dalam menghitung PTKP paling banyak adalah 3 orang untuk setiap Wajib Pajak.

Pembahasan Lengkap

Terima kasih Ibu Retno atas pertanyaannya. Seperti yang telah kita ketahui, Penghasilan Tidak Kena Pajak (PTKP) merupakan salah satu pengurang dalam menghitung Penghasilan Kena Pajak orang pribadi yang berstatus Wajib Pajak Dalam Negeri (WPDN) sebagaimana diatur di dalam Pasal 6 ayat (3) UU No. 7/1983 tentang Pajak Penghasilan s.t.d.t.d. UU No. 11/2020 tentang Cipta Kerja (“UU PPh”).

“Kepada orang pribadi sebagai Wajib Pajak dalam negeri diberikan pengurangan berupa Penghasilan Tidak Kena Pajak sebagaimana dimaksud dalam Pasal 7.”

(Pasal 6 ayat (3) UU PPh)

Berikut ini adalah besaran PTKP sesuai Pasal 7 UU PPh dan Peraturan Menteri Keuangan No. 101/PMK.010/2016:Komponen PTKP sesuai ketentuan pajak yang berlaku adalah PTKP untuk diri Wajib Pajak dan tambahan PTKP diantaranya untuk status kawin, istri yang memperoleh penghasilan yang digabung dengan penghasilan Wajib Pajak, dan jumlah tanggungan anggota keluarga.

a. Rp54.000.000,00 untuk diri Wajib Pajak orang pribadi;

b. Rp4.500.000,00 tambahan untuk Wajib Pajak yang kawin;

c. Rp54.000.000,00 tambahan untuk seorang isteri yang penghasilannya digabung dengan penghasilan suami

d. Rp4.500.000,00 tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 (tiga) orang untuk setiap keluarga.

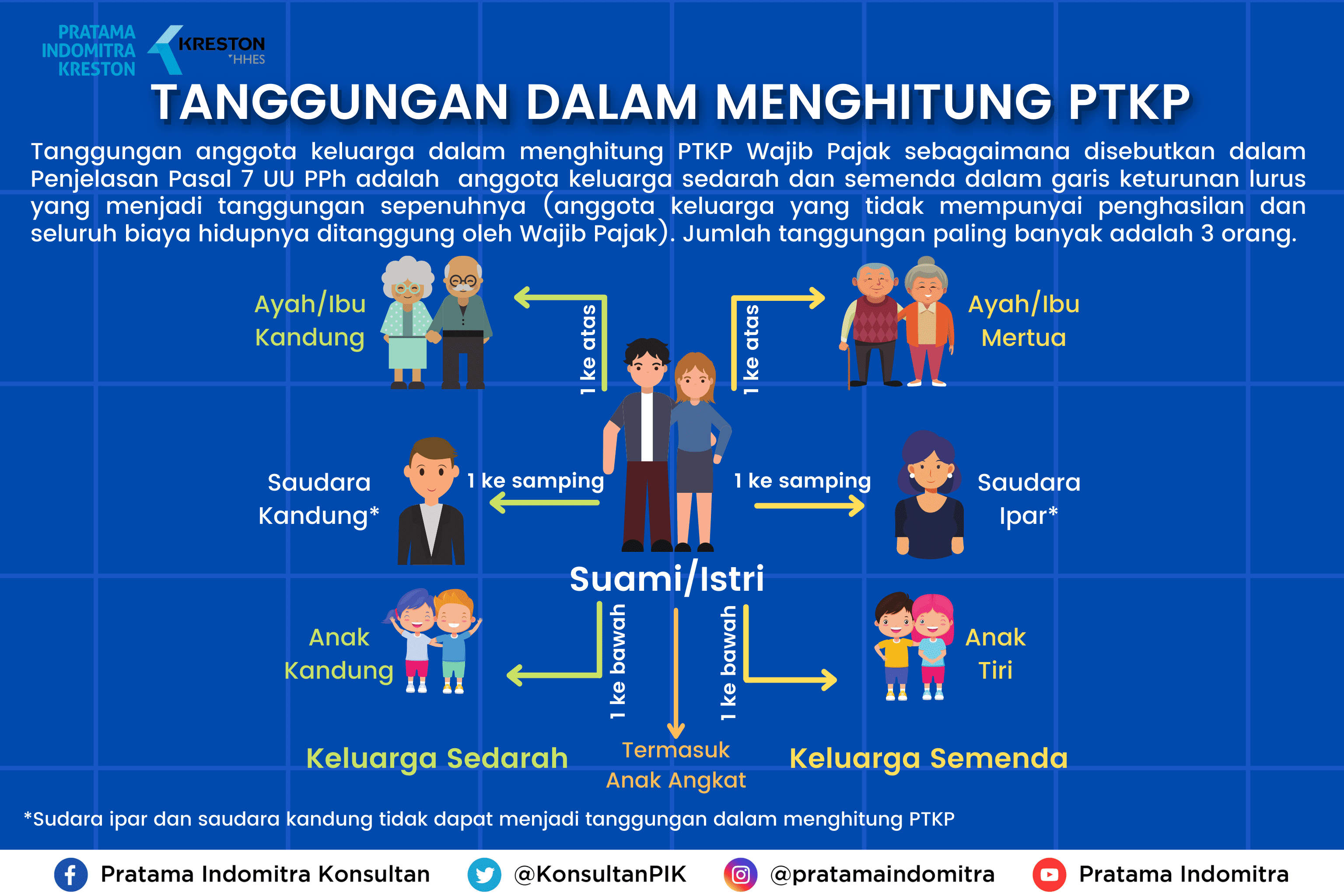

Kemudian, bagian penjelasan Pasal 7 ayat (1) UU PPh mengatur bahwa anggota keluarga yang dapat menjadi tanggungan Wajib Pajak adalah anggota keluarga yang sedarah dan semenda dalam garis keturunan lurus, misalnya orang tua, mertua, anak kandung, atau anak angkat. Kriteria anggota keluarga yang dapat menjadi tanggungan adalah anggota keluarga yang tidak mempunyai penghasilan dan seluruh biaya hidupnya ditanggung oleh Wajib Pajak.

Anggota keluarga di dalam ketentuan perpajakan dibedakan menjadi dua yaitu keluarga yang sedarah dan keluarga semenda. Keluarga sedarah adalah keluarga yang memiliki hubungan darah atau biasa disebut keluarga kandung, baik ayah/ibu kandung (satu derajat ke atas), saudara kandung (satu derajat ke samping), dan anak kandung (satu derajat ke bawah). Sementara itu, keluarga semenda adalah hubungan keluarga yang timbul karena ikatan perkawinan, seperti ayah/ibu mertua (satu derajat ke atas), saudara ipar (satu derajat ke samping), dan anak tiri (satu derajat ke bawah).

Sesuai ketentuan Pasal 7 ayat (1) UU PPh dan bagian penjelasannya seperti telah dijelaskan di atas, anggota keluarga yang menjadi tanggungan Wajib Pajak hanya anggota keluarga sedarah dan semenda dalam garis keturunan lurus. Garis keturunan lurus yang dimaksud adalah ke atas atau ke bawah. Oleh karena itu, saudara kandung dan saudara ipar tidak dapat menjadi tanggungan Wajib Pajak karena bukan garis keturunan lurus melainkan garis keturunan ke samping.

Dengan demikian, anak masih dapat menjadi tanggungan Wajib Pajak sepanjang anak tersebut belum memiliki penghasilan sendiri dan biaya hidupnya masih ditanggung oleh Wajib Pajak, meskipun anak telah berusia dewasa. Kriteria usia dewasa seorang anak menurut ketentuan perpajakan adalah 18 tahun (lihat bagian penjelasan Pasal 8 ayat (4) UU PPh). Dengan kata lain, anak Ibu Retno yang berusia 21 tahun tetap dapat menjadi tanggungan Ibu Wajib Pajak (Retno/Suami) jika memenuhi dua syarat yaitu belum memiliki penghasilan sendiri dan biaya hidupnya masih ditanggung oleh Wajib Pajak.

Begitu pula dengan ibu mertua, sepanjang tidak memiliki penghasilan dan biaya hidupnya ditanggung oleh Wajib Pajak maka ibu mertua juga merupakan tanggungan untuk menghitung PTKP. Namun, perlu diingat bahwa jumlah tanggungan dalam menghitung PTKP paling banyak adalah 3 orang untuk setiap Wajib Pajak sebagaimana diatur di Pasal 7 ayat (1) huruf d UU PPh.

Mau tanya untuk perhitungan pajak prnghasilan blm dewasa sendiri emang pas lagi itung gaji bruto di kali 50% ya?

Saya baca baca d gogle seperti itu (sumbernya g banyak mengenai pajak anak blm dewasa) .. Kayak teken kontrak 10 eps per 1 eps itu 10 jt

Jadinya (10 eps x 10 jt) x 50% untuk gaji brutonya aja?

Itu kan itung pph 21 nya aja

Kalau itung yg d gabung sama ortu… Si anak itu pas d ptkp tetep diitung 4,5 jt / 54jt ya??

Mohon di jawab terimakasih